コロナ禍でも頑張る米国名門大学

昨年のコロナショック以来、大学の授業はオンラインに切り替わりました。私も客員教授をしていますが、2021年度もオンラインで講義をする予定です。米国でもオンライン授業に切り替わり、大学の寮から学生が消えて、大学街はひっそりとしているようです。

米国のリベラルアーツ系大学は全人格的な教育を理想としているのに、非接触型の教育だけでは本来の目的は果たせません。「高い授業料に見合わない」と不払い運動を起こす人々も増え、退学する学生の増加に加え入学者も激減して、運営が成り立たなくなり、店じまいする学校もあるようです。

そんなコロナ禍の困難な状況でも、米国の主要大学はお金に困る様子はありません。それは、大学基金が運用に優れ、長年にわたり資産を蓄積してきたからです。この運用実績がどのくらいスゴイのか、なぜスゴイのかについて解説したいと思います。

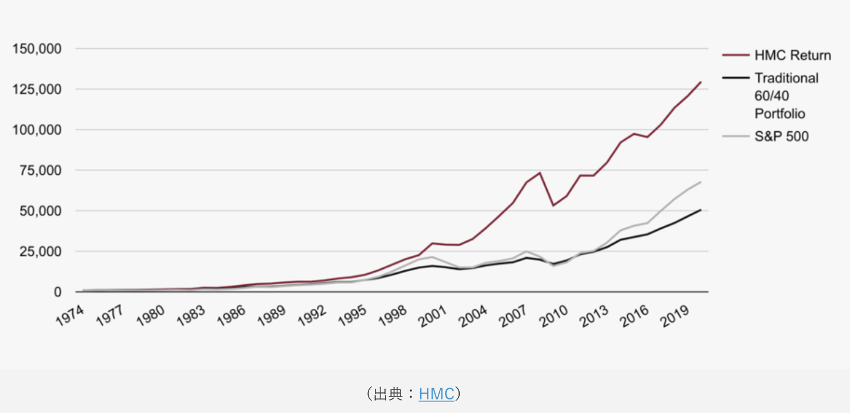

下のグラフはハーバード大学基金の運用実績です。基金の運用会社ハーバード・マネジメント・カンパニー(HMC)は、1974年に投資した1000ドルを、2020年には12万9千ドルに増やしています(赤い線)。通常のバランス型投資信託(株式6割、債券4割)の実績(黒い線)では約6万7千ドル、S&P500指数(グレーの線)では約5万ドルに増えています。通常の運用に比べてHMCの実績が実に優れているかが分かります。

ハーバード大学基金は2020年6月30日時点で、419億ドル(約4.5兆円)の資産を有し、今年度は運用資産から20億ドル(約2,200億円)を大学運営に拠出しています。その資金は世界中から優秀な研究者や学生を招聘する奨学金や大学の施設の刷新等に使われています。彼らは素晴らしい環境で切磋琢磨し、世界のリーダーとして羽ばたいています。ハーバードが世界一流の大学であり続けるのは、こうした人脈と資金によって長年にわたりサポートされているためです。

【グラフ】ハーバード大学基金の資産残高の推移

それでは、ハーバード大学基金のポートフォリオの中身を見てみましょう。下の表は、2020年6月30日時点での資産分散/アロケーションと資産別のリターンを示しています。ヘッジファンドやプライベートエクイティといったオルタナティブ投資(グリーンの部分)が7割近くを占めています。

http://www.hmc.harvard.edu/content/uploads/2020/10/FY20_HMC_Annual_Report.pdf

オルタナティブ投資が盛んなのはハーバード大学だけではありません。米国の主要な財団やアイビーリーグ大学の基金といった永続性を求められる機関では、長期運用を重視し、オルタナティブ資産へのアロケーション比が特に高いです。著名大学基金におけるオルタナティブ投資へのアロケーション (2018年6月付) を見ると、イエール 76.5%、コロンビア 76%、プリンストン 70%、ペンシルバニア 67.4%、スタンフォード 66%です。

なぜかというと、オルタナティブ資産は伝統資産に比べて流動性に欠けますが、伝統的資産と低相関性が低いため、ポートフォリオに組み入れることで、全体としてリスク調整後のリターンを高めることができます。著名な大学基金には、豊富な情報、人脈、世界最高の運用会社へのアクセスがあり、この圧倒的な強みがオルタナティブ投資における大きな成功要因になっています。

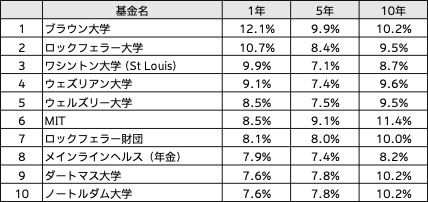

下の表では、10億ドル(約1080億円)以上の資産規模の財団、研究機関および大学の基金の運用実績ランキング上位10基金の平均リターンを示しています。ハーバード大学は残念ながらトップ10に入れず、ボストン大学と並び11位でした。

【表】大学基金、財団、研究機関等、運用ランキング(2020年10月4日時点)

翻って日本を見ると「貧すれば鈍する」。日本の大学もまず金融リテラシーを高めることからスタートすべきではないでしょうか。

コメントは締め切りました。