マーケット警戒高まる 米株16%も下落予想

トランプ大統領は30日に、不法移民流入に対してメキシコが対応していないことへの報復として6月10日からメキシコからの輸入品全てに5%の関税を課すと報じられた。中国のみならずメキシコへの関税報復は市場にショックを与え、株価が軒並み下げた。

6月に入り週明け株式市場では米国が貿易戦争をグローバル規模に拡大してゆくことへの恐怖感が高まっている。恐怖指数(S&P 500 VIX)は8.15%アップしている。そして、31日に円は1円50銭以上円高に動いた。

米国10年債は31日に2.12%に低下し、逆イールドの懸念が高まり、FRB利下げを折り込んでいる。それほど世界景気後退の警戒感が一気に高まって来た。

グッゲンハイム・パートナーズのScott Minerd氏は夏の終わりまでにS&Pが16%は下落すると警告している。リーマンショック後の2009年から金融緩和・財政拡大で作られた上げ相場(適温経済やバーナンキプット)がいよいよ終焉する。

筆者は、これまでもトランプ政権にとって国家安全保障は株価や景気よりも緊急課題であり、優先度が高いと述べて来た。仮にこの夏の終わりまでに大きな下げがあっても大統領選挙の大詰めの2020年秋口までに株価が回復してくる可能性はある。

日本にとっては、7月の参院選挙、8月の日米貿易協議(農産物など米の要求にどう対応するか)、10月の消費税10%実施・・・と、今年後半は重要な課題がずらり。中国とメキシコの関税障壁は自動車業界に大きな影響が出るだろうし、グローバルマネーのリスク回避で円高が進行し、景気悪化、株価下落のシナリオへ連なって行く。

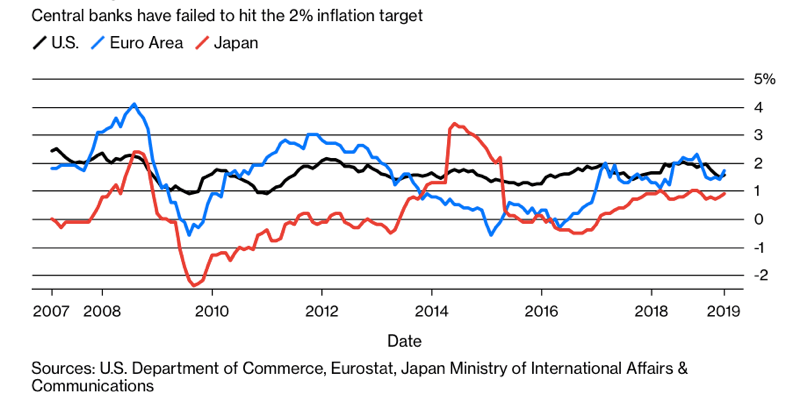

こうした後退局面で日銀には有効な手立てはあるのか?FRB、ECB、日銀は2%のインフレターゲットを設定して来た。しかし、下のグラフを見ると、欧米も2%のターゲットに届かず、日本は1%をも下回っている。日銀がこれ以上マイナス金利を深化させ、かつ、ETF購入を増やしてどのような効果が期待できるのか?

コメントは締め切りました。