4月後半に米国政府は、市民一人につき1200ドルの給付金を支給した。在日米国人の知人は5月初めに米国財務省から小切手を受け取った。知人家族は米国にいて1200ドルの給付金と納税額とを相殺して、残りの税金を払うことにしたという。このように、米国では給付金の支給は速やかに行われた。

この1200ドルを元手に、ロックダウンで自宅に閉じ込められた人たちの一部が「にわかデイトレーダー」になった。ネット証券会社ロビンフッドでは、ロックダウン直後から新規の口座取引数が急増した。

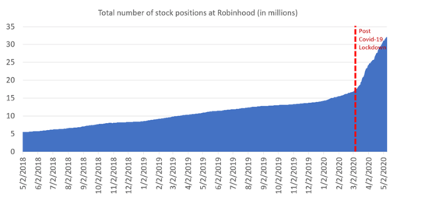

下のグラフを見ると、2018年には口座取引数がおよそ500万で、その後なだらかに増加していった。が、ロックダウン直後から約2ヶ月で一気に約1500万件も増加した。

新規に取引開始した人たちの多くは、年収3万5千ドルから7万5千ドルのミドルクラス、いわば「普通の人たち」である。彼らは、コロナショックで急落した株式市場で「人気銘柄」FAAMG(フェイスブック、アマゾン、アップル、マイクロソフト、グーグル)を買い始めた。この勢いで、株価下落を予想してショート(空売り)を仕立てていたヘッジファンドは、猛烈な買い戻し(ショートカバー)を迫られた。

また、最近、コロナショックで大手レンタカー会社ハーツが破綻し、破産裁判所は資金調達のために10億ドルもの新株の売却を命じた。すると、ハーツ株を割安とみた大衆ロビンフッド投資家が大量に買いに走った。この群集行動で破綻企業の株価が上昇する事態となった。

ロビンフッドのトレーディングプラットフォームはなぜこれほど人気なのか。このフィンテック企業は二人のスタンフォード大学卒業生によって設立されたベンチャーだ。若者にも株やオプション、仮想通貨取引を無料で提供しようという志に基づき、大衆売買手数料はほぼゼロ、しかも月額費用を払うと信用取引で一定の融資を受けられるサービスも付いている。

一方、ロビンフッドは投資家口座の売買動向をビッグデータとして高速取引/クウォンツ系ヘッジファンドに高値で売っている。これが、同社が大衆にタダ同然でトレードさせても儲かる仕組みである。

このようなビッグデータビジネスは珍しくはない。例えば、私の会社でもヘッジファンド情報やポートフォリオ構築ツールとして米国の高価なアナリティックスを使っているが、アナリティックス提供会社はデータサブスクリプションの他に、我々顧客がいつ何を検索し分析したかといったログをビッグデータに引き込んで加工し、そのデータを異なる顧客に高値で売っている。

話を元に戻すと、ロビンフッドプラットフォームに群がる大衆投資家の群集行動は、ヘッジファンドのトレンドフォロアーたちに大いに利用されている。

そして、ロビンフッドデータの二次使用でさらに儲けるツールも現れた。大学生が開発/プログラミングしたロビントラックのプラットフォームである。ロビンフッドとロビントラックには資本関係はない。ロビントラックは、ロビンフッドのデータをダウンロードして公的なAPIと繋いだシンプルなプラットフォームで、何人のロビンフッドのリアルな投資家がある特定の銘柄を保有しているのかリアルタイムで見ることができる。

例えば、ハーツ(HTZ)を保有しているロビンフッド投資家数の増加は、下のロビントラックでトップスリーにランクインしている。ハーツの人気の高さが伺える。このような人気集中銘柄ランキングは、個人投資家の動向をトレンド分析するクウォンツ系ヘッジファンドや投資銀行の自己勘定トレーディング部門で活用されている。

その結果、大衆投資家はより大きな資本家に手の内を先読みされてしまう。株式市場は賭博場と化しており、その元締めはFRBと大資本家たちだ。相場の荒波は繰り返しやってくる。彼らの資本量と情報量が、相場を支配している。

次の2番底へ向かう局面では、多くの小さな投資家たちが逃げ遅れ、大量死するだろう。とにかく、こういう時期は安全第一。ミドルリスク/ミドルリターン型の資産防衛、長期分散投資が安全です。

参考記事

Wall Street Fixates on a College Side Project Tracking Robinhood

6月21日(土)大井幸子が語る!2025年下半期の投資戦略

参加費:無料 主催:サンワード証券株式会社

場所:東京都内

今回のテーマは「2025年下半期の投資戦略」 世界経済は依然として不安定な状況が続いており、米国の金利動向や株式市場の先行き、さらに中東やアジアを中心とした地政学リスクが高まっています。 そんな中、2025年後半の世界マーケットはどのように動いていくのか?

詳細はこちらから

コメントは締め切りました。