スエズ危機と「ミンスキー・モメント」

スエズ運河で大型コンテナ船(エバーギブン 正栄汽船グループ保有)が座礁し、南北両方向で通行止めになっています。全長400メートル、20万トン、積荷を満載にした巨大な鉄の塊が、砂嵐に吹き上げられただけで岸壁に衝突するなんてあるのでしょうか?私はちょっと妙だなと思っています。

報道によると、運河で船舶の大渋滞が発生し、海上交通の停止による損失が1日当たり約1兆円相当だそうです。ロンドンからムンバイまでの海上輸送距離は、喜望峰を回る航路ですと、スエズ通過の1.7倍となり、7-10日ほど余計な日数がかかります。それだけの物流コストの増加分は、物価に上乗せされるとみます。

ちょうど、このところ先進国ではワクチン接種が広がり、人々は元の生活を取り戻そうとしています。消費需要の高まりに対して、サプライチェーンの分断から資材や原料の供給が追いつかず、出荷が大幅に遅れています。例えば、この2ヶ月で、電気用品、家庭用電気器具、コンピューター等電子製品に注文が入っても、原材料、半導体が不足しているため、じわじわと価格を押し上げてくると警戒されています。

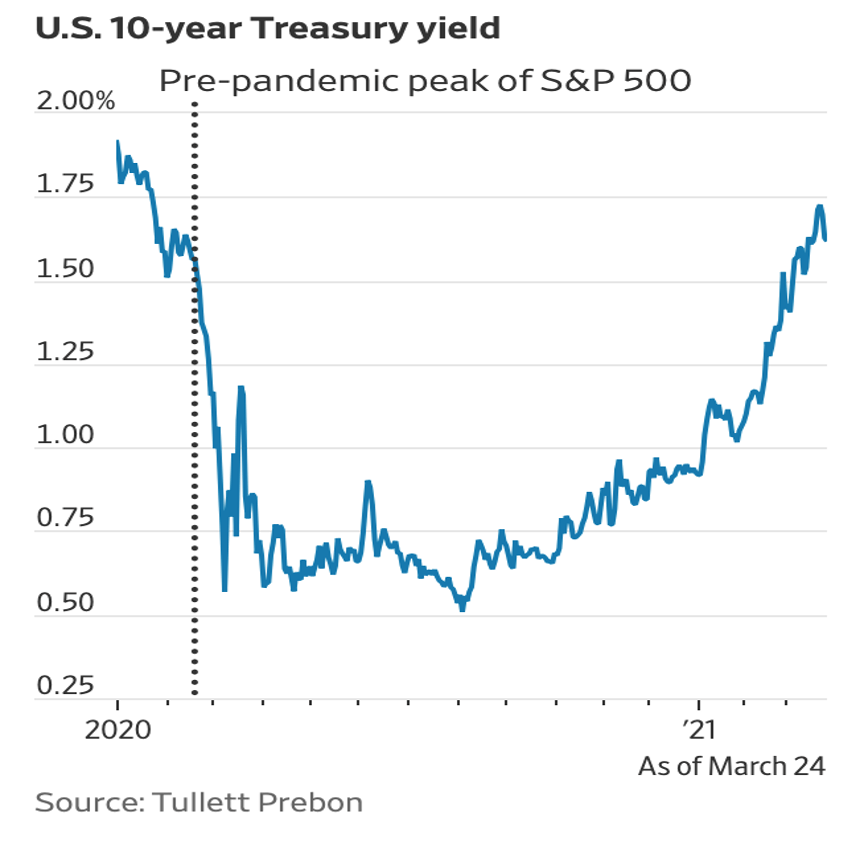

ただでさえ出荷コストが上がっているのに、スエズ危機で輸送コストが跳ね上がると、じわじわと物価に影響が及ぶと見られます。金融市場では心理的なインフレ不安から長期金利がさらに上昇し、米国10年債の利回りが1.75%を超えてくると、これまでの株価の楽観的な上昇に陰りが見えてくるかもしません。

下のグラフは、長期金利=米国10年債の利回りの推移を示しています。縦の点線は、コロナショック前にS&P500指数がピークをつけた時を示しています。そこから株価下落とともに長期金利も低下しました。そして、今年に入ってから長期金利は上昇し、コロナ前に戻している様子が見て取れます。

では、なぜ長期金利の上昇が株価下落の圧力になるのでしょうか?コロナ禍で、株式相場は、実体経済とはかけ離れて上昇してきました。その最大の要因は、中央銀行によるゼロ金利への誘導、そして、量的緩和による長短金利格差の縮小です。

金利が歴史的に低いため投資家はどんどん借り入れて投資する、株価が上昇し、上昇するからさらに買い続ける、こうして投機的な値上がりがバブルを生み出します。投資家(投機家)は借金が膨らんでも、金利が低い限り、元本を返すよりも利払いだけで済ませて、どんどん株を買い進みます。金利が上昇してくると、借金の利払いのためにさらに借金せざるを得なくなります。しかし、借金には限度があります。ある時、借金を返すために株を売らなければならなくなる、これまで買い続けてきた投機筋が一斉に売りに転じると、株価は大きく下落します。

信用取引で二進も三進も行かなかくなって投げ売るようなタイミングですね。学術的には、「ミンスキー・モメント」(=持続不可能なペースで信用が膨張した後に資産価格が急落する)というべきか。スエズ危機がミンスキー・モメントの引き金になるのか? 長期金利の上昇のペースが気がかりです。

コメントは締め切りました。