米国株の強さはDX(デジタルトランスフォーメーション)にある

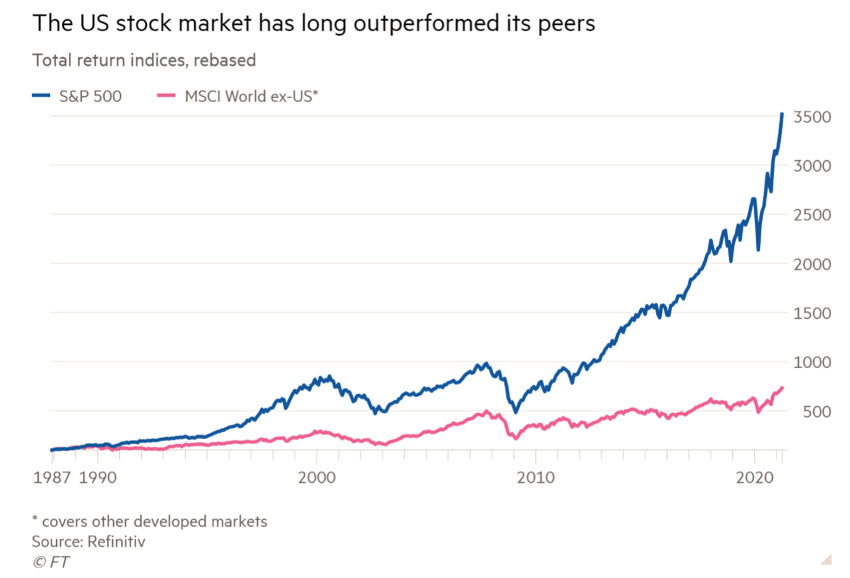

往年の投資家バフェットさんは、一般の投資家に向けて「S&P500指数を少しずつ買い増して長期に続ける」ことを勧めています。グラフは、S&P500(青線)と米国を除く先進国及び新興国等世界の株価指数MSCI(赤線)との比較を示しています。1987年を起点に今日まで、S&P500は35倍近くまで増えています。

米国株はなぜそんなに強いのか?米国株は割高だと言われ続けてきましたが、バブルの生成と破綻を繰り返しながらも上昇しています。リーマンショック後10年以上もの間、巨大IT企業(GAFAM)が増収を続け、株価全体を力強く牽引してきました。そして、GAFAMによる技術革新はITセクター以外の企業収益も押し上げています。

DX(デジタルトランスフォーメーション)は、一般消費財とオンラインリテール・セクターでも進み、S&P指数の45%はDX関連と、デイヴィッド・ビアンコ氏(DWSインベストメントマネジメント)は推定しています。

同氏はまた、DXを取り入れて増収をあげる米国企業が総体的に株価を押し上げる、この点が、日本や欧州の株式市場と大きく異なると指摘します。日欧では、金融や素材、製造業といった成長速度の遅い企業が市場で大きな影響力を持っているため、米国の成長の方が日欧よりもずっとスピーディーだというわけです。

下のグラフは、S&P500社(金融を除く)の「経済収益」(DWS試算)の推移を示しています(10億ドル単位)。2021年は推定値ですが、5000億ドルを超える勢いです。また、1995年から2021年の流れを見ても、この収益が大きく落ち込んだのは、①2001年の世界同時多発テロからエンロン、ワールドコムの会計不正疑惑まで、②2008年リーマンショック、③2020年コロナショックの3回で、いずれもその後にリバウンドしています。

FT紙マッケンジー記者は、今後の米国株価収益の見通しに関して、バリュエーションが高すぎるという現状を踏まえ、これ以上のイノベーションや成長が続くかどうか、慎重な意見もあると述べています。

確かに株価にはアップダウンありますが、米国の国家戦略として「最強の金融立国」ビジョンがあると、私は確信しています。米国には、基軸通貨ドルを支える決済システム、透明性と流動性の確保された資本市場、市場との対話を重視するFRB、リスクマネーの循環を可能にする楽観的な投資家層など、日欧には追随を許さない要素がたくさんあります。特に、企業にDXを導入する際には、経営者自身の変革性や革新性が試されます。この点、プロのCEOが多い米国には圧倒的な優位性があると思います。

翻って、我が日本。ある中小企業では伝票手書きといった昭和時代そのものの様相です。私はアッサリ「SAPを導入すれば」と言いましたが、経営者がITやDXだといっても、幹部のおじさんたちがついていけず、若い社員との溝が埋まらないといった人事や組織の問題が起きています。

日本の株式市場がこれほど米国から引き離されてしまったその要因は、「企業は人なり」、この大変化の時代、経営者のマインドと力量にあると思います。

コメントは締め切りました。