2月2日金曜、ニューヨーク株式市場が大幅に下落し、週明け5日と6日に日経平均株価が連続して下げ、6日には千円以上も下げた。米国でも5日にパウエル氏が新FRB議長に就任し、いきなりダウ平均株価が1000ドル以上の下げとなった。しかし、6日には567ドルと大きく反発した。ここから先、3ヶ月ほど相場は大きく荒れるので要注意だ。

米国では低い失業率と賃金上昇が示す通り、景気拡大期の終わりに近づいている。インフレ懸念から10年物米国債金利の上昇し、FRBの利上げが予想よりも速いピッチで進めば、イールド曲線が平坦化し、リセッションは2019年後半よりも前倒しになるかもしれない。

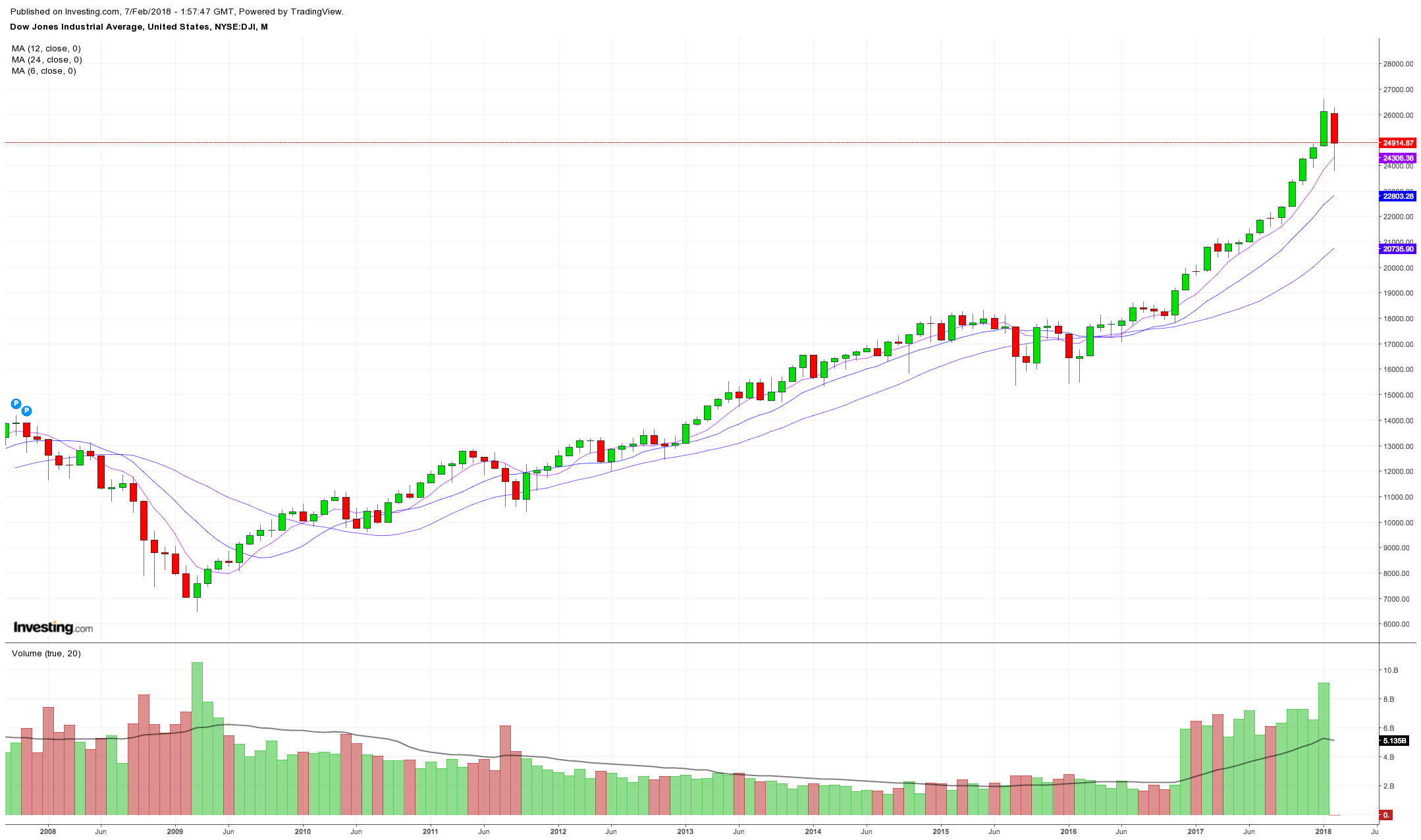

多くの市場関係者は、リセッションに入ればダウ平均株価の20%程度の下げを予想していた。しかし、なぜ今、ここに来て株式相場がこれほど荒れるのか。

ビットコインに流れた投機マネーの動きが先行したように、今回のモメンタムも、クウォンツ運用の大手ヘッジファンドがリスクオンからオフへポジションを瞬時に切り替えたことで、大きなボラティリティが生じた。

この揺らぎの第一波で、相場は下降トレンドに入った。下げては半値あるいは三分の一の戻しで、ジグザグしながら下げて行くと筆者は見ている。

この先、2月8日が北朝鮮の軍事パレードと米国の公的債務上限暫定期間の期限と重なり、16日まで相場が再び下げる可能性がある。日経平均株価も2万円を割り込む可能性もある。急激なリスク回避が起こる時は、1日で2円近く円高に振れることもあり要注意である。

「落ちてくるナイフを素手で受け止める者はいない」と言われるように、個人投資家は激しい値動きの状況に巻き込まれない方が良い。

リーマンショックの時もその手前で流動性の高いクウォンツ運用のヘッジファンドに損失が出て、その後に流動性の低いサブプライムローン仕組債などを含む金融商品の下げが止まらなくなった。そして、仕組債を多く抱える中堅投資銀行リーマンの破綻が決定的となり、市場にショックが走り、相場が暴落した。

今回の下げの一波は次なるショックへ連なる予兆を示している。長期金利が予想を超えて上昇すれば、住宅ローン、不動産ローン、自動車ローンなどの信用市場が収縮して行く。不動産価格は株価に遅れて下げて行くだろう。ここからは、パウエルFRB議長が市場と対話しながら、優れた舵取りができるかどうかにかかっている。

コメントは締め切りました。