亀井幸一郎(かめい こういちろう)氏 プロフィール

マーケット・ストラテジィ・インスティチュート代表取締役。

山一證券、マネー・マネジメント・インスティチュート(MMI)、ワールドゴールドカウンシルを経て、1998年に独立。2001年より現職。「史観と俯瞰」をモットーに金融市場から、商品市場、国際情勢まで幅広くウォッチ。日経CNBC、ラジオNIKKEIで市場分析を行う。『急騰前の金を買いなさい』(2013年5月)

ポイント#1 金と通貨の関係

大井: 亀井さんは、金(ゴールド)市場を中心に、世界の通貨市場に精通しています。今、金を買おうという人が多いように思いますが、日本の金市場はどうでしょうか?

亀井: 日本では昨年までの20年間ずっと株価が停滞していました。アベノミクスでようやく「異次元の金融緩和」が始まり、インフレを想起した人たちが金を買おうと動きました。それから、今は「地政学的なリスク」が高まっています。特に富裕層が金価格に敏感になっていますね。

大井: 私は2007年までに20年近くを米国で過ごしましたが、2001年の同時多発テロ以降、金価格が随分値上がりしました。これも「地政学的なリスク」のせいでしょうか?

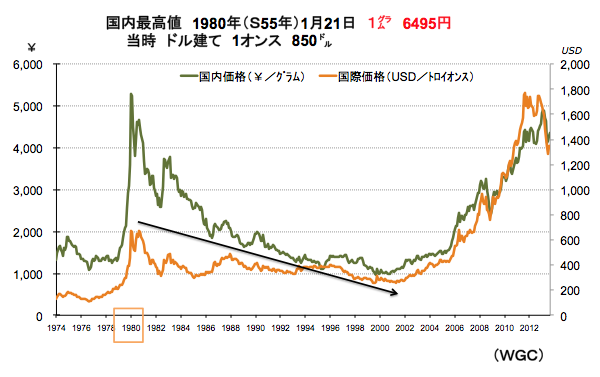

亀井: じつは、日本円から投資する金と米ドルから投資する金とではかなり違うのです。円建ての金価格は、1981年1月21日に最高値の6495円を付けました。ドル建ての金価格は、同じ1981年1月21日に850ドルで、2011年9月6日に1895ドルの最高価格を付けました。一方、このときの円建て金価格は4720円です。日本では円建て価格でみると、金価格は過去最高値を更新していないのです。

大井: 円ドルの相場との関係がありますね。

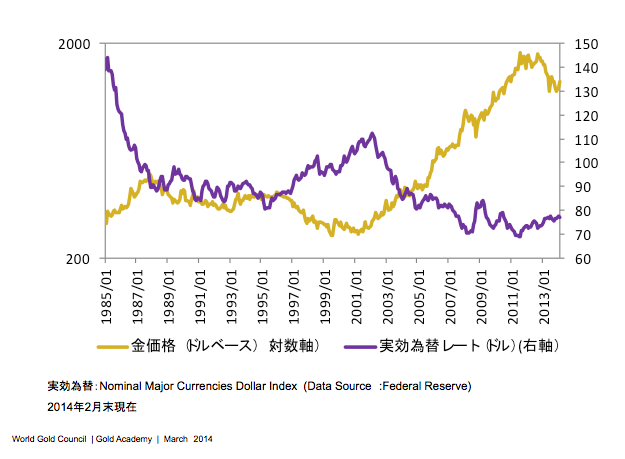

亀井: 実は、円だけが金に負けていないのです。ドルは金に負けています。ドルと金価格は逆相関性があります。

大井: このグラフを見ると、1998年頃から特に逆相関性が顕著ですね。

亀井: 1998年といえば夏の終わりにロシア危機がありました。大手ヘッジファンドLTCMが破綻の際に立たされ、ウォール街は大きな危機にありました。それからITバブルが2000年に破綻し、2001年には世界同時多発テロがありました。その辺りから金価格とドルの価値は逆相関性が明確になってきます。

ポイント#2 空飛ぶゴールド

大井: 私は2004年に日経新聞社から『ウォール街のマネーエリートたち:ヘッジファンドを動かす人々』を出版しました。このストーリーは、1998年のロシア危機からグリースパンが「根拠なき熱狂」と称した住宅バブルへと金融市場が流れて行く様子をヘッジファンドに携わる人々を中心に描きました。ちょうどその時期ですね。

亀井: 2001年にブッシュ政権が誕生し、2003年にイラク侵攻を始め、2004年に住宅バブルの生成が見られる頃、世界の金融市場に新興国(BRICs)が登場してきます。新興国の中でも、特に中国とインドがバキュームのように金を買い出したのです。金はロンドンからチューリッヒ、ドバイを経由して、シンガポール、そして香港に空輸されました。「空飛ぶ地金」と私は呼んでいます。

大井: 文字通り、金塊が空輸され、金がバンバン空を飛びましたね。

亀井: この時期に、大量に金を売ったのは欧米です。買い手は中国、インド、トルコなどの新興国でした。しかも、中国やインドでは、一般大衆が小口の金を宝飾品として買って行くのです。通常、中央銀行とか大手機関投資家の取引する金塊はラージ・バー(large bar)といって400オンスもあります。しかし、小口で売るには1キロ単位にするなど精錬が必要となります。そこで、精錬を行うスイスへロンドンから金がどんどん飛んでいったのです。

大井: 米国で住宅バブルが進行するなか、新興国ではせっせと大衆が金を買って貯め込んでいったように見えます。

亀井: 新興国経済が成長したのは、住宅バブルで米国の資金が新興国を潤したこともあります。欧米は金の需給から考えて売ったほうが得だと考えたのですが、中国やインドの大衆は「金への信仰」が強いというか、婚姻や宗教行事など日常で金への根深い需要があります。その意味では、金市場では、需給で価格が決定されるという合理的な公平な価値(Fair value)の形成が無いのかもしれません。

ポイント#3 利上げと金、そして新しい通貨体制

大井: この10年を振り返ると、金とドルの逆相関性、そして、新興国側に金が蓄積していったプロセスが見えてきます。そして、ウクライナ危機など、また「地政学リスク」がこのところ顕著になってきていますね。金本位制に戻るとは思えませんが、ドルの威信が揺らぎ、同時に、イエレンFRB議長が粛々とテーパリング(金融緩和縮小)を進めるのですから、新たな通貨危機でも起こるのではないでしょうか?

亀井: そうですね。最近のビットコインの破綻も興味深いです。完全にバーチャルな通貨ですからね。

大井: ビットコインには裏付けとなる信用がありません。金であれば実体的な裏付けがあります。暫く前に、中国がSDR(国際通貨基金協定に定める特別引出権)を共通通貨にしようと言い出したことがありました。

亀井: 中国は金に体するスタンスが強いですね。ところで、イエレン議長は19日のFOMCで利上げの議論が出て来たことを明確にしました。にもかかわらず、金価格はそれほど下げなかったのです。金は利息を生まない商品なので、利上げが確実になれば、理論上、「金の天敵は利上げ」と言われるほど、相当値崩れるはずなのです。が、100ドル以上下げなかった。これは、下がりづらい訳があるはずです。それが、国際政治のいわゆる「テール・リスク」(統計学的に発生率が極めてまれだが、発生すると巨大な損失を及ぼす事由のリスク)なのかと考えています。

大井: ズバリ、これからの金価格の予想は?

亀井: 1250—1400ドルがコアのレンジと見ています。実質金利が上昇するとなれば1000ドルを割るという予想もありますが、それほど下がらないと見ています。

大井:国際情勢が予断を許さない状況です。金がテール・リスクにも強いかどうか試されるときですね。本日はどうも有り難うございました。

関連ブログ

亀井さんのブログ「金がわかれば世界が見える」もぜひご覧ください。

http://blog.goo.ne.jp/msi021112

コメントは終了ですが、トラックバックピンポンは開いています。